Las grandes empresas y la gestión tributaria

Dos datos estadísticos a compartir

Tuve la oportunidad de presentar algunas ideas en relación a la gestión de riesgos de cumplimiento de las grandes empresas durante la última Asamblea General del CIAT realizada en Lima, y quiero aprovechar de compartir dos estadísticas que compilé para este fin con el apoyo de los colegas de nuestras Administraciones Tributarias.

Tuve la oportunidad de presentar algunas ideas en relación a la gestión de riesgos de cumplimiento de las grandes empresas durante la última Asamblea General del CIAT realizada en Lima, y quiero aprovechar de compartir dos estadísticas que compilé para este fin con el apoyo de los colegas de nuestras Administraciones Tributarias.

Todos sabemos que las grandes empresas tienen características que las hacen relevantes. Tienen una forma muy compleja de hacer negocios (múltiples operaciones, muchas de ellas transfronterizas); concentran gran parte de la recaudación no sólo en su calidad de contribuyentes sino también como agentes de retención de impuestos laborales, aportaciones a la seguridad social, IVA y del Impuesto sobre la Renta de los No Residentes; los riesgos de incumplimiento asociados a las grandes empresas son muy relevantes desde el punto de vista de las potenciales pérdidas de recaudación; tienen acceso a asesores tributarios especializados que les ofrecen fórmulas de planificación sofisticadas; y son muy influyentes en los medios de comunicación, la sociedad en general y el sector público, ya que se tratan de empresas de grupos familiares poderosos, multinacionales o corporaciones que cotizan en bolsa.

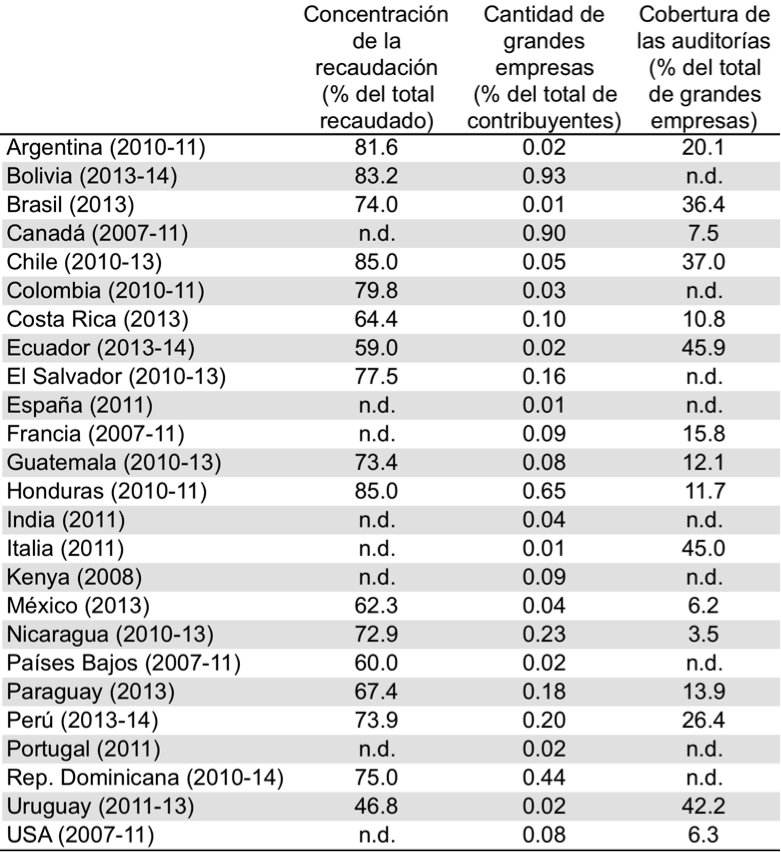

En el Cuadro 1 se muestran datos de una muestra representativa de países miembros del CIAT. En prácticamente todos ellos, las grandes empresas concentran no menos del 60% de la recaudación y no llegan a representar más del 1% del total de contribuyentes registrados. Las Administraciones Tributarias destinan muchos recursos para controlarlas. Se ha podido verificar que hasta el 14% del total de empleados está asignado a las Unidades de Grandes Contribuyentes y seguramente muchos otros más, a pesar que trabajan en otras unidades, están involucrados con la gestión de procesos de las grandes empresas. Pero nunca es suficiente, la última columna muestra que las auditorías (integrales, específicas e incluso verificaciones) sólo llegan a cubrir, en promedio, al 21% de las grandes empresas, lo cual implica que toma unos cinco años auditarlas a todas.

Cuadro 1

Importancia de las grandes empresas en los países miembros del CIAT

|

|

||

| Fuente: BID, CAPTAC-DR, CIAT (2012), RA-FIT, OECD (2009), OECD (2013), SIN, SRI, DIAN, SUNAT, TADAT, ADB (2014), ITD (2010) |

Son varios los riesgos de incumplimiento asociados a las grandes empresas. Están los riesgos vinculados con la legislación doméstica, principalmente derivados de la aplicación del Impuesto a la Renta. Acá se pueden citar los descalces que se producen entre la contabilidad financiera y la contabilidad tributaria o los riesgos vinculados con la correcta determinación de los ingresos (como la valoración de los recursos naturales en el caso de las empresas extractivas). También están los riesgos vinculados con la aplicación de tratados para evitar la doble imposición, en particular, la configuración del establecimiento permanente o del tipo de renta. Y por supuesto están los riesgos vinculados con el planeamiento tributario (internacional), que nuestros colegas de la OCDE se han encargado de resumir muy bien en diversos documentos del Proyecto BEPS, como la manipulación de los precios de transferencia, los excesivos niveles de endeudamiento con empresas vinculadas, el aprovechamiento de los desajustes/descalces de las legislaciones de los países que conllevan a una doble no imposición, el abuso de tratados y el uso de hubs de inversión y centros financieros offshore.

La cuantificación del impacto en la recaudación de los riesgos de incumplimiento de las grandes empresas viene siendo abordada con mayor interés desde el lanzamiento del Proyecto BEPS en 2013. La Acción 11 se encargará de proponer las mejores herramientas para un adecuado monitoreo de la evasión y elusión tributarias internacionales. Pero otros organismos han realizado ya algunos estimados. La UNCTAD, por ejemplo, divulgó hace poco un estudio en el que analiza el impacto que tiene en los países en desarrollo las prácticas elusivas de las multinacionales que utilizan hubs de inversión y centros financieros offshore para canalizar su inversión hacia los países de la fuente (algunos de ellos calificados como paraísos fiscales o que ofrecen Entidades de Propósito Especial). Según la UNCTAD casi 30% de la Inversión Extranjera Directa global se canaliza a través de estos hubs, generando pérdidas de recaudación en los países en desarrollo cercanos a los 100 billones de dólares por año.

Para América Latina el CIAT monitorea permanentemente la recaudación. A diferencia de lo que sucede en los países desarrollados, el desempeño de los impuestos que gravan las utilidades, rentas y ganancias de capital de las empresas ha mejorado notoriamente. De recaudar en 2000, en promedio, 2.4% del PIB, casi que duplicaron su desempeño en 2012 al recaudar 4.4% del PIB, en promedio. Pero si en lugar de enfocarse en la recaudación efectiva uno se enfoca en la recaudación potencial se aprecian más claramente las filtraciones asociadas a la evasión y elusión tributarias domésticas e internacionales.

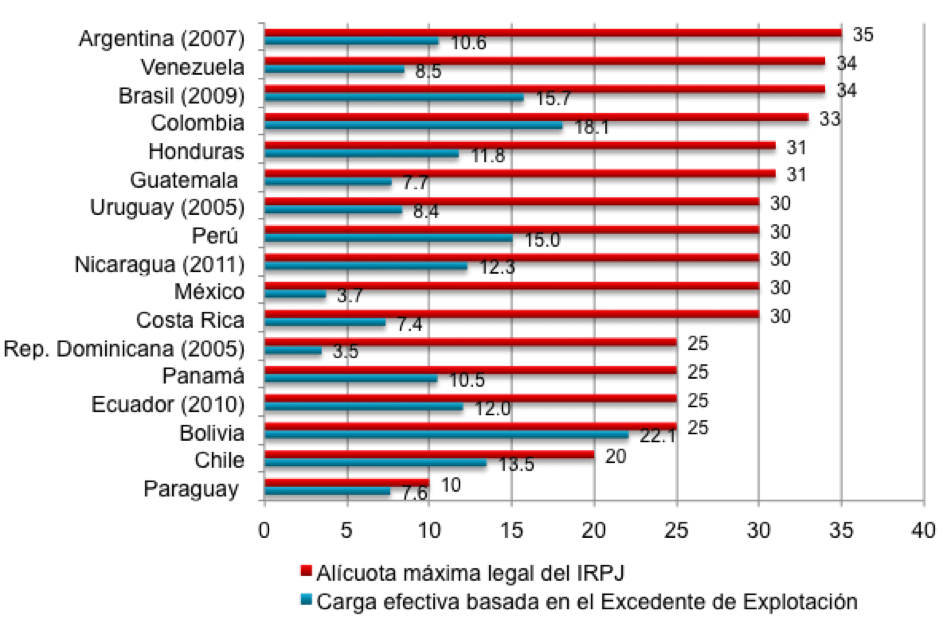

Si se usa al Excedente de Explotación de las Empresas que muestran las Cuentas Nacionales de los países como base imponible de referencia de los Impuestos sobre la Renta, se puede calcular cargas tributarias efectivas (directas) de las empresas que luego se pueden comparar con las alícuotas legales del impuesto(1). Como se ve en el Gráfico 1, en todos los países de América Latina analizados hay una brecha entre ambas cargas tributarias: la legal y la efectiva. El promedio regional en 2012 arrojó un 58.2% de brecha. ¿Todo la diferencia es atribuible a la evasión y elusión domésticas e internacionales? No. El excedente de explotación no descuenta la depreciación ni los intereses ni considera el arrastre de pérdidas de años anteriores. Tampoco descuenta los incentivos tributarios otorgados a la inversión. Sin embargo, si se realizan todos estos ajustes la brecha no se reduce mucho. El promedio regional se mantiene por encima del 50%. Así que si se acepta que buena parte del excedente de explotación proviene de las grandes empresas es justo afirmar también que buena parte de la brecha calculada es atribuible a su comportamiento tributario.

Gráfico 1

¿Evidencia de BEPS en América Latina?

Carga tributaria directa en base al Excedente de Explotación, 2012

|

|

||

| Fuente: Pecho y Peragón (2014) |

¿Cómo reducir las brechas? Sin duda con una mejor legislación como lo propone el Proyecto BEPS, pero también con acciones de fiscalización basadas en una buena gestión de los riesgos y sobre todo con estrategias preventivas que consideren, por qué no, una mejor relación con las grandes empresas. El involucramiento cada vez mayor de los Consejos Directivos en los asuntos tributarios abre un espacio para que las Administraciones Tributarias implementen programas de relacionamiento mejorado como los implementados por el IRS de los Estados Unidos –Compliance Assurance Process– o la Autoridad de Ingresos y Aduanas de los Países Bajos –Horizontal Monitoring– que tratan diferenciadamente a las grandes empresas que muestran riesgos de incumplimiento bajos. La idea es dar mayor certidumbre a los asuntos tributarios basados en la confianza y la cooperación mutua. Pero si no se creen necesarios programas formales, otras medidas pueden también ayudar a evaluar y resolver los riesgos de incumplimiento de las grandes empresas en tiempo real. La versión 2015 del Modelo de Código Tributario del CIAT apuesta, por ejemplo, por la consulta tributaria y los acuerdos conclusivos. Varios países han apostado por la aprobación previa de transacciones (APAs).

Por supuesto que no hay una receta única a seguir. ¿Se va a reducir el incumplimiento de las grandes empresas aplicando estas medidas? Seguramente que no al 100% ni en el muy corto plazo, pero algo de positivo deben de tener porque algunas evaluaciones independientes realizadas en los países que han implementado este tipo de medidas indican que los niveles de cumplimiento voluntario de las grandes empresas han mejorado, sobretodo en el segmento de las multinacionales.

11,889 total views, 11 views today

5 comentarios

Cordiales saludos:

Es indudable que muchas veces la «Elusion Tributaria» es mas significativa que la «Evasion Tributaria», cuando los volumenes de impuestos en juego son voluminosos vs. minusculos de uno y otro caso, por lo que la evaluacion y analisis previo debiera ser importantisimo antes de cualquier toma de decision ya sea legal o administrativa para su correccion.

Tambien es sabido que el manejo del problema mediante la utilizacion de sectoristas (por la similitud con los asesores bancarios), podria ser una solucion cercana a fin de tener conocimiento inmediato de las transacciones que tengan consecuencias tributarias de las grandes empresas, pero y a fin de prevenir el riesgo humano, tambien deben implementarse algoritmos de gestion de riesgo en base a calculos aritmeticos frios e imparciales.

Por lo demas la brecha debe ser saldada de la menra mas eficiente.

Saludos.

Hsalgado.

Es interesante el artículo y pienso que en nuestras administraciones tributarias, la fiscalización debe ahondar en flujos reales de efectivo, considerando todo aquello que no descuenta como la depreciación,las amortizaciones, intereses y tantos beneficios fiscales que pueden generar impuestos diferidos, dadas las diferencias entre lo contable y lo fiscal.

Asi que estudiar los impactos para la presentacion de estados financieros con las nuevas normas NIIF a fin de logar su armonzación debe ser un tema de relevante actualidad.

las grandes empresas han creado un control en los países en desarrollo basado en los incentivos tributarios que

le han ofrecido los países con la finalidad de la creación de mas fuentes de trabajo que por lo general son figuras

cosméticas. esas empresas mantienen buenos asesores tributaritas que dominan a la perfección cada tema del

negocio .

la evasión y elusión fiscal esta basada en los parámetros que cada país le otorgue en su incentivo tributarios.

dejan una brecha abierta a las grandes empresas que es normal en el cumplimiento de sus tributos.

no existe una educación tributarias con los contribuyentes ya que en la mayoría recae en las empresas pequeñas

que también evaden al fisco , por la mala practica llevada a cabo en la administración tributarias .

como podemos controlar a la empresas: disminuyendo los incentivos fiscales tanto domésticos como los internacionales

creación de tipos de impuestos por actividades

eliminación de las empresas offshore o que paguen un % por sus actividades.

Hola. Buen Día.

Son temas importantes sin dejar de lado la importancia que tienen las empresas especialmente cuando estudiosos hablan de ciudades productivas. Las estimaciones recientes de la OCDE sugieren que la productividad en la ciudades aumenta entre un 2 % y un 5 % cada vez que la población se duplica (grandes concentraciones urbanas) (Ahrend et al. (2014a)), un resultado que concuerda con otros estudios similares realizados en países individuales (Combes et al. (2011)).

Pero la productividad de las ciudades depende de muchos factores y entre estos factores también deben incluirse la influencia de las Grandes Empresas y la Gestión Tributaria. Con una eficiente recaudación se podría mejorar la productividad del orden y la seguridad. http://kirk-douglas-z.blogspot.com/

Hola, Miguel

Muy buen post. Una vez establecida esa relación de cooperación mutua con las grandes empresas, en el largo plazo el trabajo de los Fiscalizadores/Auditores sería solamente de «monitoriamiento» de esos contribuyentes de acuerdo a sus obligaciones. Que puede ser realizado a través de un módulo de Compliance en los Sistemas de Información de las AT’s.

Saludos, Juan