La gestión de la deuda tributaria flotante

La gestión de la deuda tributaria, es uno de los principales pilares de la administración tributaria. La falta de pago en tiempo y forma por parte de los obligados tributarios es un tema muy sensible para una eficiente gestión.

De allí que, ante dicho acaecimiento o posibilidad de concretarse, se pueden formular disímiles estrategias para evitar sus consecuencias negativas para el erario público.

Pero si el pago es el principal objetivo, no hay que descuidar los efectos secundarios o colaterales de las medidas que se adopten, por cuanto las mismas inciden en el comportamiento general de los contribuyentes[1].

Se debe evitar, sobre todo la vigencia del refrán “pan para hoy y hambre para mañana”, por cuanto el otorgamiento de ventajas desmedidas a los incumplidores para regularizar su deuda, puede motivar conductas fiscales de incumplimiento en el resto de los contribuyentes.

Deuda tributaria

Dentro del concepto de la deuda tributaria se puede distinguir: a) la deuda flotante, y b) la deuda líquida y exigible.

La primera se encuentra conformada por la deuda vencida pero prorrogada por un nuevo vencimiento (aplazamiento) o por su adhesión a planes de facilidades de pago (fraccionamiento, parcialidades, etc.).

Mientras que la deuda líquida y exigible, es la que se encuentra determinada por el propio obligado o por la administración fiscal y en el supuesto que haya sido discutida, la misma se encuentra firme, es decir se agotó la vía administrativa, contenciosa administrativa o judicial en la cual ha recaído un fallo a favor del Fisco. Esta deuda resulta exigible y por lo tanto, tiene habilitado su cobro por vía ejecutiva o coactiva (administrativa o judicial).

Deuda tributaria flotante

Con respecto a la misma el organismo fiscal puede adoptar: a) una actitud extrema de no aplicar ningún régimen de aplazamiento o parcialidades de pago bajo la consigna que una administración tributaria no debe convertirse en una entidad financiera, y b) aplicar un régimen o varios según las circunstancias de cada caso.

Los países han adoptado la segunda posición, pero no de forma uniforme, por lo cual existen significativas diferencias en la concepción de los mismos.

Planes de Facilidades de Pago

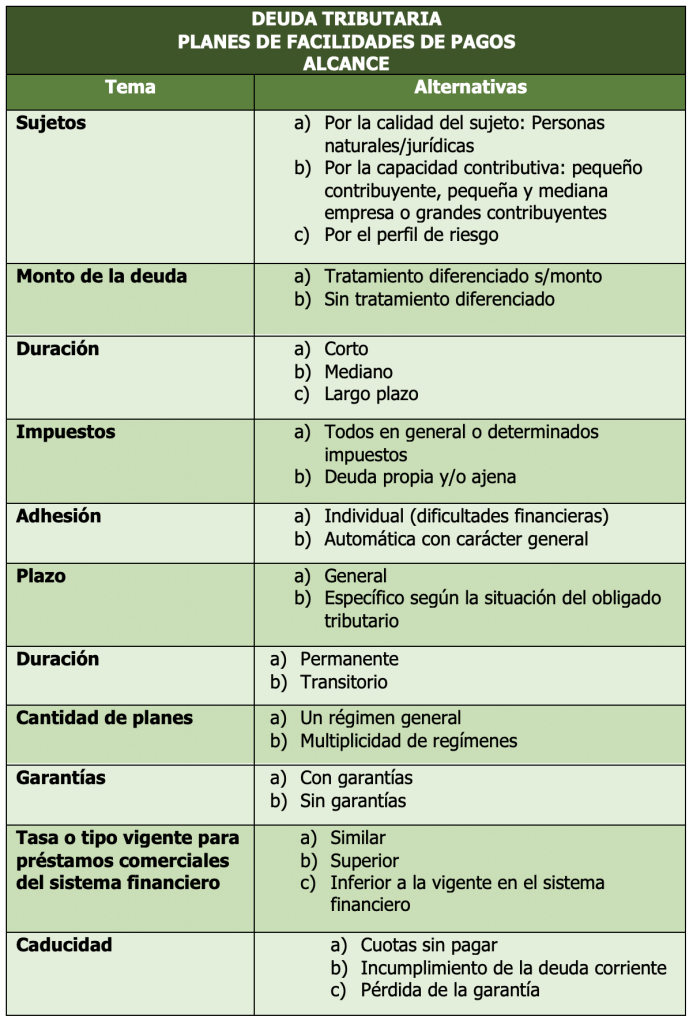

Para formular una estrategia idónea, primero corresponde describir los elementos esenciales que se deben tener en consideración para la formulación de un plan de facilidades de pago, a saber:

Analizados los planes vigentes de determinados países de América (Argentina, Brasil, EE.UU. México y Perú) y de Europa (Bélgica, España, Francia, Italia, Países Bajos, Portugal y Reino Unido) se puede arribar a las siguientes conclusiones sobre su aplicación:

Reflexiones

Según sea la utilización del presente instituto puede ser útil para mejorar la gestión tributaria o por el contrario puede obstaculizarla.

La experiencia indica que será útil cuando se aplique en forma diferenciada con carácter automática general hasta un umbral de deuda y un tiempo limitado[3], y en forma individual cuando supere dicho umbral la deuda y se verifiquen las dificultades financieras transitorias alegadas, se otorguen en plazos diferenciados según el sujeto, el monto de la deuda y el perfil de riesgo, con una tasa de financiación razonable y en determinados casos con determinadas garantías fiscales para resguardar el crédito fiscal.

Por el contrario, su otorgamiento ha inducido al incumplimiento en aquellos países que lo utilizan masivamente con carácter general automático, sin distinguir montos, plazos ni perfil de riesgo, donde tampoco se requiere prueba de las dificultades financieras, sin garantía fiscal y con una tasa financiera marcadamente inferior a la del sistema bancario para préstamos comerciales, es decir cuando la estrategia aplicada se constituyó en un escape para el deudor incumplidor[4], en lugar de ser una ayuda para el contribuyente cumplidor que desea pagar su deuda ante dificultades financieras transitorias.

Los regímenes que son laxos respecto a sus requisitos de adhesión, atraen también a obligados tributarios que no tienen dificultades económicas, pero que desean obtener una ventaja económica[5] perjudicando el ingreso fiscal en tiempo oportuno.

Se debe recordar que, si un contribuyente tiene una “mochila” para pagar su deuda y a su vez debe cumplir con la deuda corriente, se puede incurrir en un círculo vicioso cuanto más grande sea su deuda permitida, por cuanto habrá más probabilidad de su incumplimiento futuro y la necesidad de generarle un nuevo plan de pagos y así sucesivamente[6].

Por último, se puede señalar que un indicador para evaluar la gestión del organismo fiscal en esta materia, resulta de relacionar el porcentaje de la deuda en fraccionamiento con respecto a la recaudación efectiva en una serie de tiempo.

[1] Manuel Rapoport “EL COBRO DE LA DEUDA TRIBUTARIA: POLÍTICAS Y PROBLEMAS ADMINISTRATIVOS” (1968) Asamblea del CIAT, Buenos Aires.

[2] Entre otros antecedentes de incumplimientos.

[3] “FORUM ON TAX ADMINISTRATION SUCCESFUL TAX DEBT MANAGEMENT: MEASURING MATURITY AND SUPPORTING CHANGE” OCDE (2019). Destaca como una eficaz estrategia maximizar la recaudación antes de las acciones de las medidas de ejecución y por lo tanto, en ciertas circunstancias aplicar planes de pago.

[4] “Manual de Recaudación y Cobranza” (2016), CIAT.

[5] Con dicho “spread” efectuará inversiones en su actividad económica o financieras especulativas para obtener un mayor beneficio económico. A su vez, esta situación genera una competencia fiscal desleal con su competidor de mercado que ha cumplido en tiempo y forma con el pago de sus impuestos.

[6] En muchos países de AL la posibilidad de incluir en un plan de pago, a la deuda de los planes de pago caducos anteriores, incentiva el abuso fiscal y genera incumplidores seriales.

13,485 total views, 1 views today

6 comentarios

Parte de la madurez de la administración está relacionada con esta no menor responsabilidad de gestionar su deuda

María Eugenia exacto comentario….la madurez de la administración y su asociación…En la praxis he observado lamentablemente que muchos países de ALC la gestión de la deuda tributaria flotante la consideran un tema menor….sin observar las implicancias directas y colaterales que conlleva esa postura….

Un fuerte abrazo querido amigo felicitándote por tu excelente artículo.

Jorge gracias por tu comentario….mas viniendo de un altísimo experto como eres tú en temas de administración tributaria….

Felicidades maestro la recuperación de la deuda tributaria es un tema poco tocado y que representa uno de los mayores handicaps de la Administración tributaria de El Salvador por poca expertis en la materia lo que significaría una cambio trascendental en las finanzas públicas apalancando el trabajo operativo y de fiscalización previó.

Estimado amigo salvadoreño muy cierto lo que manifiestas…»es un tema poco tocado»….a mi me paso lo mismo….cuando busque material sobre el tema me encontré que casi no era tratado, como que estaba bajo la alfombra….solo se trata cada plan de pagos en el respectivo país muchas veces producto no de las necesidades de la administración tributaria sino de los lobbies empresariales…y se aplican sin medir las consecuencias….y sin aprovechar las experiencias internacionales tanto positivas como negativas que hay en la materia…Una pena….