Programas de Cumplimiento Tributario Cooperativo: Una gran oportunidad para América Latina y El Caribe

La recaudación tributaria en América Latina y el Caribe (ALC) persiste como un gran desafío para sus gobiernos. Los índices de evasión fiscal siguen siendo significativos a pesar de grandes esfuerzos por parte de administraciones tributarias (AT) en el fortalecimiento de sus capacidades.

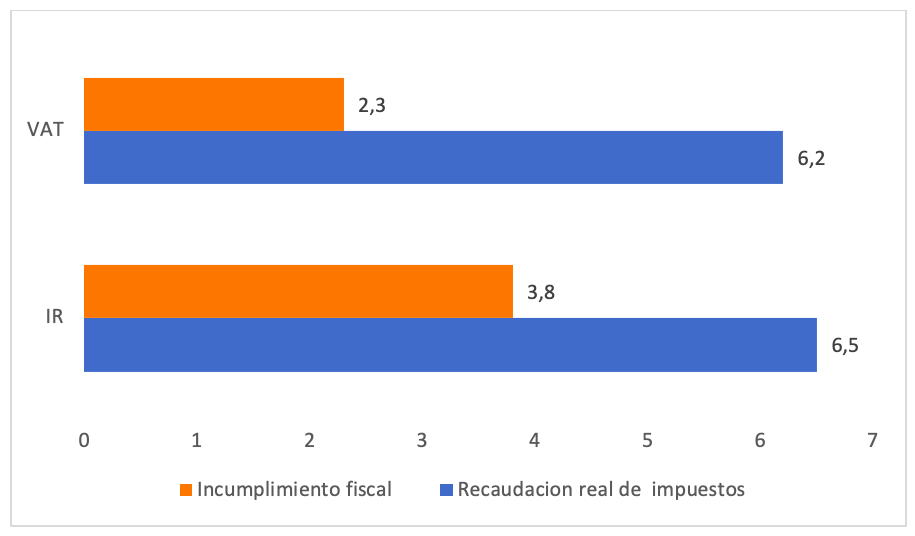

Datos de 2020 de la Comisión Económica para Latinoamérica y el Caribe (CEPAL) muestran que los ingresos no recaudados para el año 2018 ascendían al 6.1% del PIB regional. El porcentaje de evasión del impuesto sobre la renta personal y empresarial continúa siendo alto con un 3,8%[1], así como el porcentaje de evasión del Impuesto al Valor Agregado (ver Figura 1). Para resolver este reto, muchos países están adoptando programas de cumplimiento tributario cooperativo, cuyos avances, beneficios y desafíos discutiremos en este blog.

Figura 1. América Latina: incumplimiento del impuesto sobre la renta y el impuesto al valor agregado (IVA), 2018 (porcentaje del PIB)

Fuente: Comisión Económica para Latinoamérica y el Caribe (CEPAL)

Fuente: Comisión Económica para Latinoamérica y el Caribe (CEPAL)

Pero antes de discutir las ventajas del modelo cooperativo, tenemos que entender las limitaciones del modelo tradicional de control, conocido como modelo vertical. En este modelo se considera que el contribuyente está al tanto de lo que exige la legislación fiscal, de manera que él mismo pueda calcular sus obligaciones impositivas para el pago correspondiente. Una vez recibido el pago, la AT lo evalúa posteriormente emitiendo un criterio sobre el cumplimiento de dichas obligaciones.

Sin embargo, estos modelos básicos, suscitan roces y cuestionamientos entre los sujetos activos y pasivos, que en muchos casos derivan en litigios tributarios que no solo retrasan la recaudación, sino que generan gastos adicionales tanto para la administración tributaria, como para el contribuyente. Entender por qué se cumplen o no con las leyes tributarias y los motivos que subyacen al comportamiento son cuestiones importantes para las administraciones tributarias y son básicas para el diseño de un modelo de riesgo. No obstante, los modelos que explican el comportamiento del contribuyente también presentan limitaciones, como, por ejemplo, la planificación tributaria de las grandes empresas, que en algunos casos son agresivas.

Estos hechos se prestan para reflexión, considerándose necesario repensar las técnicas y enfoques utilizados, especialmente para un contribuyente con buen historial de cumplimiento tributario y buena gobernanza corporativa.

Modelos de cumplimiento tributario cooperativo

Desde mediados de los años 2000, algunos países empezaron a diseñar e implementar modelos de cumplimiento tributario cooperativo, que tienen como objetivo reducir el nivel de incertidumbre tanto para los contribuyentes como para las AT. El modelo se apoya en una relación horizontal basada en la cooperación que garantiza el cumplimiento tributario de forma precisa y en el momento adecuado, lo que a su vez evita contingencias y disputas legales[2]. Este modelo se distingue del planteamiento de una relación básica basada en una obligación, que es el modelo vertical.

De acuerdo con el Centro Interamericano de Administraciones Tributarias (CIAT), el modelo de cumplimiento tributario cooperativo busca “alcanzar mejoras significativas en el nivel de transparencia mutua y consecuentemente en el nivel de cumplimiento voluntario, teniendo como objetivo el reducir los costos de cumplimiento y/o de administración, y en lo posible prevenir controversias en la relación jurídico – tributaria.”

Es decir, el concepto de cumplimiento cooperativo se desarrolló como una forma de conciliar las mejoras en el cumplimiento tributario con un buen entorno empresarial como un elemento de una estrategia de cumplimiento general. Es la seguridad a cambio de la transparencia[3].

Lecciones aprendidas de las experiencias de los países

El impacto de modelos y programas de cumplimiento cooperativo ha sido diverso según cada país. Para unos fue considerado un cambio radical, y para otros fue una modificación de los ya implementados. Países como Reino Unido y Holanda fueron pioneros en implementar estos modelos.

En algunos países, el modelo de cumplimiento cooperativo se ha concentrado en los principales contribuyentes, especialmente los grandes, a quienes corresponden una parcela significativa de la recaudación,[4] y en otros se ha incluido también medianos y pequeños contribuyentes, pero en ambos casos se considera un método alternativo para asegurar un nivel de cumplimiento tributario.

Hoy en día, alrededor de 30 países cuentan con modelos de cumplimiento cooperativo, destacándose algunos países europeos por sus avances y logros, como lo son: Dinamarca, Finlandia, Holanda, Noruega, Suecia y Reino Unido[5]. América Latina y el Caribe están dando sus primeros pasos al respecto, destacándose Brasil, uno de los primeros países a desarrollar un programa a nivel federal de cumplimiento cooperativo denominado CONFIA[6]. Este programa acompaña iniciativas de cumplimiento cooperativo[7] de diversos estados brasileños.

A pesar de no existir modelos de cumplimiento cooperativo universales, un análisis de la experiencia de diferentes países demuestra tres características en común: la posibilidad de evaluar los riesgos, de trabajar en tiempo real y el entendimiento mutuo[8].

Sobre la evaluación de riesgos, el modelo facilita la determinación de cuáles contribuyentes requieren mayor o menor seguimiento. El trabajar en tiempo real elimina la necesidad de tener que esperar a la declaración de impuestos que necesita ser auditada y que puede generar litigios fiscales. Para el entendimiento mutuo, las AT deben colocar a funcionarios altamente calificados en estos programas de cumplimiento, tomando en cuenta los tipos de negocios y la realidad comercial de contribuyentes específicos. Solo de esta manera podrán comprender las necesidades y desafíos de dichos contribuyentes, fomentando así no solo el entendimiento entre las partes, sino la seguridad. De forma paralela, los contribuyentes deben ser transparentes en sus actividades.

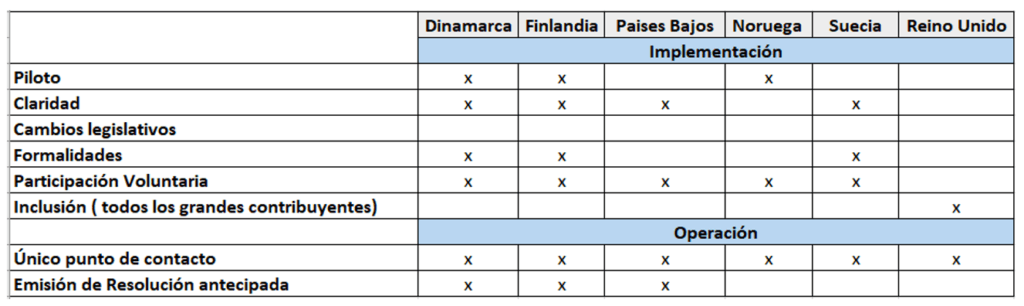

Además, la experiencia de los países también indica que la implementación de modelos exitosos de cumplimiento fiscal cooperativo demanda: piloto (plan), claridad, cambio legislativo, formalidad, participación voluntaria, e inclusividad (todas las grandes empresas). Para su operación, estos modelos demandan un único punto de contacto y provisión de resoluciones anticipadas. La Figura 2 muestra esas características específicas según es el caso de algunos países europeos.

Figura 2. Características clave del modelo de cumplimiento cooperativo

Fuente: Larsen, B. & Oast, L. (2019) “Taxing Large Businesses: Cooperative Compliance in Action”, Intereconomics, No. 3, Volume 54.

Fuente: Larsen, B. & Oast, L. (2019) “Taxing Large Businesses: Cooperative Compliance in Action”, Intereconomics, No. 3, Volume 54.

Apalancando la tecnología

Paralelamente, la tecnología ha puesto a disposición de las AT una gran cantidad de información sobre los contribuyentes. La automatización y estandarización de procesos tecnológicos internacionalmente van facilitando progresivamente obtener más información precisa y oportuna de los contribuyentes a nivel local y en el exterior, aunque es de mencionar, que existen retos importantes a ser superados. Adicionalmente, es esencial tomar en consideración que, al momento de diseñar o aplicar un programa, se tomen en cuenta la conciencia y la moral de la ciudadanía sobre el pago de tributos, así como su disciplina y percepción del entorno donde tienen la obligación tributaria[9].

Para una implementación exitosa, es importante llevar a cabo una evaluación de resultados de eficiencia y efectividad. Por tanto, hay que tomar en cuenta la importancia del benchmark; analizar tasa impositiva efectiva de los participantes y no participantes del programa; comparar el aumento o disminución de litigios y duración de litigios y monto de los impuestos en disputa; evaluar el nivel de riesgo del contribuyente (comparación de los contribuyentes que están dentro y fuera del programa); y conducir encuestas de nivel de confianza y satisfacción.

A este respecto, el BID, a través de varios proyectos, alianzas y eventos de intercambios de conocimiento, apoya las iniciativas de las AT en la región para el desarrollo de proyectos de cumplimiento cooperativo como una forma de recuperar ingresos tributarios, aumentar la confianza, reducir los litigios y mejorar la comunicación.

Este es el caso del Programa CONFIA promovido por la Receita Federal de Brasil[10], basado en el paradigma de la relación centrada en la confianza justificada, el cual busca ofrecer una mayor seguridad jurídica a los contribuyentes comprometidos con el cumplimiento tributario y dispuestos a ser transparentes con la administración tributaria.[11] La base del programa es el gerenciamiento de riesgos, análisis del comportamiento del contribuyente e historial de conformidad, además de la estructura de control fiscal de las empresas.

El modelo actualmente está en la etapa de diseño, contando con la participación de un grupo de grandes empresas seleccionadas de acuerdo con criterios objetivos y públicos[12].

Se espera que el programa pueda aportar para la disminución del litigio tributario, que en 2021 alcanzaba 922 mil millones de reales (US$177 mil millones), siendo que aproximadamente 45% del total estaba concentrado en solamente 145 procesos.[13]

La experiencia con este programa fue uno de los temas discutidos por representantes de las AT en Brasil durante el XVI Encuentro Nacional de Administradores Tributarios (ENAT) en diciembre de 2021, un evento de intercambios de conocimiento organizado con nuestro apoyo.

[1] Economic Commission for Latin America and the Caribbean (ECLAC), Fiscal Panorama of Latin America and the Caribbean 2020 (LC/PUB.2020/6-P), Santiago, 2020. Disponible en: https://repositorio.cepal.org/bitstream/handle/11362/45731/S2000153_en.pdf?sequence=5&isAllowed=y

[2] Szudoczky, R. & Majdanska, A. (2017), Designing Co-operative Compliance Programmes: Lessons from the EU State Aid Rules for Tax Administrations, British Tax Review, Vol. 2017, No. 2, 2017.

[3] Owens, J. & Leigh Pemberton, J. (2021), Cooperative Compliance: A Multi-Stakeholder and Sustainable Approach to Taxation, Wolters Klywer, Eucotax.

[4] Los grandes contribuyentes son responsables por el 30% a 60% de la recaudación neta. En media 2% de personas jurídicas corresponden a 43% del total de la recaudación. Fuente: Tax Administration 2021 – comparative information on OECD and other advanced and emerging economies pag. 113.

[5] Larsen, L. & Oast, L. (2019), Taxing Large Businesses: Cooperative Compliance in Action, Intereconomics, No. 3, Volume 54.

[6] https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/acoes-e-programas/confia

[7] Sao Paulo: nos conformes; Rio Grande do Sul: nos conformes; Alagoas: contribuinte arretado; Piaui; Contribuinte legal; Rio Grande do Sul: contribuinte exemplar; entre otros.

[8] Owens, J. & Leigh Pemberton, J. (2021), Cooperative Compliance: A Multi-Stakeholder and Sustainable Approach to Taxation, Wolters Klywer, Eucotax.

[9] De Pablos, L. & Alarcón, G. (2007), La conciencia fiscal y el fraude fiscal: factores que inciden en la tolerancia frente al fraude, Universidad Complutense de Madrid. González, D. (2020), La conciencia, la moral y la disciplina fiscal: su rol en el cumplimiento tributario, CIAT y La Fiscalización de las Grandes Empresas: la estrategia del gato y el ratón o el Modelo de Monitoreo Horizontal (HTM), CIAT

[10] El BID actualmente está implementando una cooperación técnica con la Receita Federal para fortalecer el cumplimiento tributario.

[11] Receita Federal de Brasil, Programa CONFIA. Disponible en: https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/acoes-e-programas/confia

[12] https://www.gov.br/receitafederal/pt-br/acesso-a-informacao/acoes-e-programas/confia/CRITRIOSSELEOGRUPOSECONMICOSCONVIDADOSFDCONFIA.pdf

[13] https://carf.economia.gov.br/dados-abertos/dados-abertos-202201-final.pdf

7,025 total views, 6 views today

1 comentario

Felicito a Mônica Calijuri, Maria Cristina Mac Dowell y Evelyn por el artículo. El cumplimiento cooperativo es un gran desafío a las Administraciones Tributarias, pero sólo con la construcción conjunta con las empresas del Programa es posible transformar una relación de conflicto en una relación de cooperación. Estamos construyendo el Programa CONFIA en este ambiente de cooperación, para generar confianza y cambiar la relación.