Un buen maridaje en la economía digital – Parte I

LA PROPUESTAS DEL COMITÉ DE LA ONU Y LOS PILARES 1 Y 2 DE LA OCDE

En términos gastronómicos, un buen maridaje es el arte de combinar un cierto plato de comida con un determinado vino, que potencie ambos sabores y de unos óptimos resultados gustativos. Es decir, la perfecta combinación entre vino y cocina.

En el plano tributario, organismos internacionales como la OCDE y la ONU han realizado sus propias propuestas de gravabilidad para lograr un consenso internacional en el impuesto a la renta de bienes y servicios digitales. ¿Sería posible un maridaje entre ambos métodos que potencie ambas modalidades y ofrezca un óptimo resultado fiscal en un mundo globalizado? ¿Podría una conjunción armónica minimizar aún más aquellas lagunas fiscales que algunas empresas multinacionales están aprovechando para erosionar las bases imponibles?

En el presente, a partir del resumen de ambas propuestas y de un ejemplo práctico, se intentará arribar a los factores que podrían actuar por complemento, teniendo en cuenta la magnitud del Contribuyente, su presencia física en la jurisdicción y la capacidad de una Administración Tributaria de ejercer su rol de contralor en este amplio y cambiante universo que propone la economía digital.

PROPUESTA DE LA OCDE

La primera de las acciones del proyecto BEPS de 2013 apunta a diseñar un plan de trabajo para abordar los desafíos fiscales que plantea la economía digital, en respuesta a la preocupación manifestada en diversos ámbitos por la planificación fiscal nociva, marcando el problema central que es la correcta atribución de los derechos de imposición entre las jurisdicciones

Tras recibir el mandato de los Ministros de Economía y Finanzas del G20, el Marco Inclusivo, a través de su Grupo de Trabajo sobre Economía Digital, formulo una serie de informes y propuestas[1] [2] [3], que sientan las bases de un principio de acuerdo, en torno a un novedoso pero complejo mecanismo de distribución de potestades tributarias.

El objetivo, conformado por dos pilares, es garantizar que las multinacionales particularmente orientadas al consumidor o con un fuerte componente digital paguen sus impuestos en el lugar donde desarrollan de manera sostenida y significativa sus negocios, cuenten o no con presencia física en el lugar.

PILAR 1. Enfoque unificado del Secretariado de la OCDE

Luego de una consulta pública[4] que ofrecía realizar aportaciones a la labor y un programa de trabajo que fue refrendado en Japón en Junio de 2019 por los Ministros de Economía y Finanzas del G20[5], el Secretariado ha elaborado un Enfoque Unificado que agrupa los elementos en común de las propuestas del primer pilar.

A continuación desarrollamos resumidamente los aspectos sustanciales de este enfoque unificado:

En dichos casos habría que satisfacer una rentabilidad adicional, el Importe C, cuando esta se sustente en la aplicación del principio de plena competencia. En tal caso, este importe debería interactuar con el Importe A de manera de no duplicar la carga tributaria.

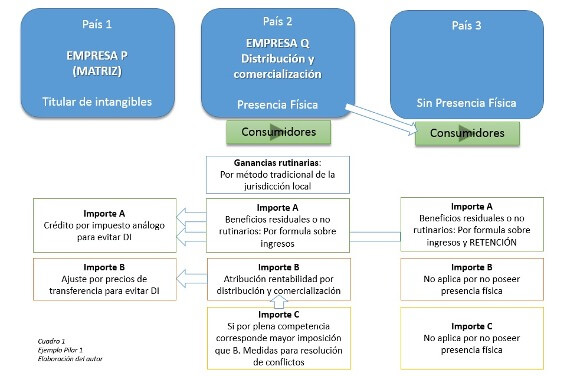

Veámoslo con un ejemplo, utilizando el Cuadro 1[6] elaborado a partir de la ejemplificación propuesta por el Secretariado:

Se trata de un grupo multinacional (MNE) dedicado a ofrecer servicios de streaming de videos. La empresa P con asiento en el País 1 es la casa matriz, titular de los intangibles. La empresa Q se encuentra en el País 2, y es dedicada a distribuir y comercializar los servicios. Además, vende a consumidores finales en el País 3, donde no tiene presencia física. Tanto en el grupo, como en los países 2 y 3 se superan los umbrales de ingresos, por lo que se configura el “nexo” de sujeción.

Se trata de un grupo multinacional (MNE) dedicado a ofrecer servicios de streaming de videos. La empresa P con asiento en el País 1 es la casa matriz, titular de los intangibles. La empresa Q se encuentra en el País 2, y es dedicada a distribuir y comercializar los servicios. Además, vende a consumidores finales en el País 3, donde no tiene presencia física. Tanto en el grupo, como en los países 2 y 3 se superan los umbrales de ingresos, por lo que se configura el “nexo” de sujeción.

El País 2, conserva la potestad de aplicar el impuesto sobre las rentas rutinarias de acuerdo al método tradicional de su jurisdicción local, por las actividades desarrolladas en la misma.

Además, el Importe A gravará los beneficios residuales que la empresa Q le pague a la empresa P mediante la aplicación de una formula sobre ventas determinada previamente a partir de los EECC consolidados del grupo. La empresa P, tomará este importe como un crédito por impuesto análogo pagado en el Pais 2.

El Importe B estará compuesto por una rentabilidad fija correspondiente a las actividades de comercialización y distribución. La eliminación de la doble imposición se realizaría mediante un ajuste de precios de transferencia entre ambas vinculadas.

El importe C aplicaría si el País 2 considerase que la asignación de rentabilidad del Importe B resulta en defecto. Para ello debe tener medidas robustas para la resolución de estos conflictos.

El País 3, no tiene en sus fronteras una empresa con presencia física, por lo que en principio las actividades rutinarias no estarían sujetas a imposición de acuerdo con este enfoque. Sin embargo, dado que se supera el monto de ingresos mínimos (nexo), tiene derecho a gravar el Importe A y aplicar una tasa por la vía eventual de la retención.

Dado que no existen actividades de comercialización y distribución, los importes B y C no son aplicables en el País 3.

Como puede apreciarse en el gráfico, en el País 3 las actividades rutinarias o ganancias locales sin presencia física no son contempladas para la tributación de este modelo.

En la parte II del blog, analizaremos el Pilar 2 y la propuesta de la ONU, con el objeto de una eventual complementación entre las propuestas de ambos organismos internacionales.

[1] OCDE (2015), Abordar los desafíos fiscales de la economía digital, Acción 1 – Informe final 2015, Proyecto de la OCDE y del G-20 sobre la erosión de las bases imponibles y el traslado de beneficios, OECD Publishing, París.

[2] OCDE (2018), Desafíos fiscales derivados de la digitalización – Informe provisional 2018, Marco Inclusivo sobre BEPS, Proyecto de la OCDE y del G-20 sobre la erosión de las bases imponibles y el traslado de beneficios, OECD Publishing, París.

[3] Abordar los desafíos fiscales derivados de la digitalización de la economía – Declaración política, aprobada por el Marco Inclusivo sobre BEPS el 23 de enero de 2019, OCDE 2019, accesible en www.oecd.org/tax/beps/policy-note-beps-inclusive-framework-addressing-tax-challenges-digitalisation.pdf

[4] Documento de consulta pública, Abordar los desafíos fiscales derivados de la digitalización de la economía, 13 de febrero – 6 de marzo de 2019.

[5] OCDE (2019), Programa de trabajo para desarrollar una solución consensuada para los desafíos fiscales derivados de la digitalización de la economía, Marco Inclusivo de la OCDE y el G20 sobre BEPS, OCDE, París.

[6] Publicado en http://www.economicas.uba.ar/wp-content/uploads/2022/04/TENDENCIAS-INTERNACIONALES-EN-LA-IMPOSICION-A-LA-ECONOMIA-DIGITAL.pdf

3,723 total views, 6 views today

1 comentario

Felicitaciones Gabriel, excelente aporte! Me gusta mucho como llevás a un ejemplo la aplicación del pilar 1 y sus implicancias en esta primera parte.

Entiendo que sería conveniente buscar un mecanismo para que las grandes digitales alcanzadas en el ámbito de aplicación puedan ingresar por un único canal el impuesto por el importe A y luego el mismo se distribuirá en función de la residencia de los consumidores, IP o código SIM a las distintas jurisdicciones que cumplan con la regla de nexo. Sería como una ventanilla única a nivel mundial, tal el mecanismo que en Ia UE para recaudar el IVA por los servicios digitales (ventanilla única de importación – One-Stop Shop (OSS)-. La idea es simplificarles el trabajo a las empresas y a las respectivas AT. Abrazo