Impuesto sobre la Renta: “Minimum Tax”

El Impuesto sobre la Renta es el tributo con la más alta tasa de evasión en ALC. Si bien, en la teoría es el más equitativo, en la práctica, las múltiples formas de evadirlo o de utilizar los beneficios fiscales, lo han constituido en la tributación real en un impuesto con serios problemas de inequidad.

Resulta dable diferenciar la “tributación teórica” de la “tributación real”, porque las consecuencias económicas pregonadas en la primera, no sólo a veces no tienen el mismo efecto en la segunda, sino que algunas veces tienen el efecto económico totalmente contrario al buscado, siendo la primera víctima de esta realidad, la equidad tributaria[1].Obviamente que en la “tributación real”, tiene protagonismo la administración tributaria.

Así, Shome (2000)[2] sostiene que, cuando una estructura tributaria se convierte en ley, es el administrador quién decide lo que se ejecuta y lo que no, que parte se modifica en aras de simplificar su aplicación práctica o para alcanzar mejores objetivos de recaudación, o que partes no se aplicarán por no ser efectivas. A ello correspondería agregar la inaplicabilidad total o parcial de esa ley tributaria cuando la administración tributaria carece de la capacidad mínima para su gestión. También se debe considerar para evaluar la efectividad de la política tributaria, el nivel de disciplina fiscal que tienen los sujetos pasivos de las obligaciones tributarias.

Por eso, el citado autor clarificaba que “…la señal de un sistema tributario avanzado se ve, por un lado, en el grado que existe la máxima correspondencia entre la administración del tributo y el objetivo original de política y, por otro lado, en la medida en que al concebir un impuesto se tiene en cuenta la viabilidad de su implementación”.

En ALC, este escenario se agrava en los contribuyentes individuales en el segmento “autónomos” y a nivel empresarial en las grandes empresas por el significativo potencial de impuesto a ingresar que se pierde.

Obviamente, este es un tema de constante preocupación tanto de los formadores de política tributaria como de los gestores de la administración tributaria. Situación que demanda actualmente mayor atención, teniendo en consideración las necesidades de ingresos motivadas por el aumento del gasto público para atender los nocivos efectos económicos que está ocasionando la pandemia del coronavirus.

“Minimum tax”

Para evitar esta problemática y lograr una mayor equidad del sistema tributario, muchos países han procedido desde la aplicación de un impuesto mínimo hasta la de un impuesto presuntivo autónomo sobre las rentas[3].

En el “mínimum tax”, la imposición creada es un pago a cuenta y viceversa del impuesto sobre la renta, mientras que los impuestos autónomos son exclusivos, es decir, sustituyen al impuesto sobre la renta clásica, y por lo tanto su carga tributaria es definitiva.

En el impuesto mínimo hay diversas modalidades, según sean los sujetos pasivos del mismo (contribuyentes individuales o empresas) o la técnica impositiva empleada para configurar el hecho y la base imponible.

Antecedentes

En nuestra región, el antecedente más notorio fue el Impuesto sobre los Activos Empresariales (IA), que lo comenzó a aplicar México desde 1989 hasta el 2007, por el cual gravó los activos empresariales, para evitar la caída de la recaudación en el impuesto sobre la renta[4], constituyéndose en un “mínimum tax” al ser un pago a cuenta y viceversa de este tributo. Cabe destacar, que no en todos los países se aplicó bajo la modalidad “mínimum tax”, porque en algunos lo hizo como un impuesto autónomo.

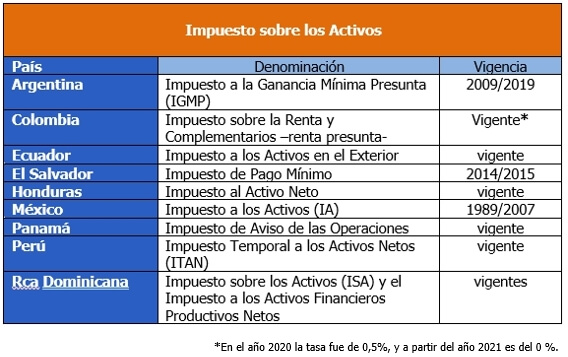

En América Latina lo aplicaron varios países a saber:

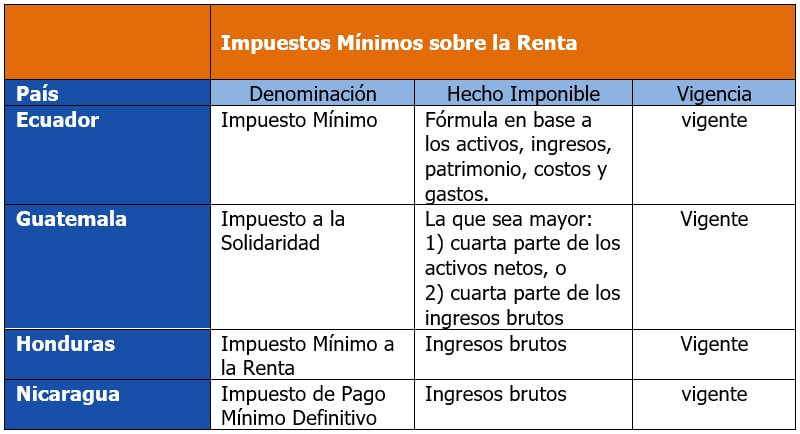

Otros países establecieron impuestos mínimos presuntivos sobre la renta, teniendo en consideración otros hechos imponibles, a saber:

Otras experiencias:

EE.UU.: Impuesto Mínimo Alternativo (ATM)

En 1969, el Congreso de EE.UU. verificó que 155 contribuyentes con altos ingresos utilizaban legalmente deducciones y exenciones fiscales, por lo que no pagaban el Impuesto sobre la Renta. Ante este escándalo, se instituyó en dicho tributo el Impuesto Mínimo Alternativo (“Alternative Minimum Tax”) con el objetivo de hacer que el sistema tributario norteamericano fuera más justo.

En este país, se dieron cuenta que, mediante la aplicación del impuesto, ciertos beneficios fiscales pueden reducir significativamente el monto regular de la carga tributaria del contribuyente. El AMT aplica a los contribuyentes personas naturales que tienen ingresos a partir de un umbral. Específicamente para trabajadores por cuenta propia, constituye un régimen simplificado y cedular de determinación de la base gravable, que tiene alícuotas y deducciones específicas, tendiente a asegurar que los contribuyentes de significancia económica paguen al menos un monto mínimo de impuesto.

La India: Impuesto Mínimo Alternativo

En este país, el impuesto ya mencionado se aplica exclusivamente a las empresas con una alícuota del 15% (más sobrecargos y tasas) sobre los beneficios contables ajustados, cuando las obligaciones fiscales resultantes del Impuesto sobre la Renta fueran inferiores. En el sistema tributario de la India se aplica esta presunción de rentabilidad, para garantizar el pago mínimo empresarial sobre la renta.

Conclusión

[1] Paradoja teórica, porque la equidad precisamente es la bandera que se levanta para defender el Impuesto sobre la Renta puro, pero que en la tributación real tiene serias deficiencias.

[2] “La tributación en América Latina: tendencias estructurales e impacto en la administración, La política fiscal en América Latina: una selección de temas y experiencias de fines y comienzos de siglo”, Shome, P. (2000): serie Seminarios y conferencias, Nº 3, LC/L.1456-P, Santiago de Chile, Comisión Económica para América Latina y el Caribe (CEPAL). “Taxation in Latin America: Structural Trends and Impact of Administration”, 1999, IMF, Washington.

[3] Ya sea cedular dentro del ISR o como un tributo independiente.

[4] Originada en la opción que establecía el sistema tributario para deducir como gasto, las inversiones en bienes nuevos de activo fijo, en lugar de depreciarlos, por las altas tasas de inflación, y la manipulación de los precios de transferencias por las empresas multinacionales.

11,212 total views, 9 views today