La evasión en los países americanos a través de los paraísos fiscales: beneficios corporativos y activos financieros

Ante la magnitud de la evasión a través de los paraísos fiscales y las jurisdicciones de bajo nivel de imposición, las últimas décadas fueron prolíficas internacionalmente en medidas tanto normativas como de gestión para limitar dichas maniobras, tanto en lo relativo con los beneficios de las empresas multinacionales, como del traslado de los activos financieros de los individuos.

Beneficios corporativos

La metodología evasiva de algunas multinacionales se basa en atribuir sus rentas a dichas jurisdicciones, más allá de su actividad real en ellas, a través del traslado de sus activos intangibles, el pago de intereses intra grupo y de los precios de transferencia.

Como respuesta los países han dictado o mejorado sus normas sobre los precios de transferencia, subcapitalización, aplicación o extensión de las cláusulas GAAR y SAAR. Además, específicamente los países desarrollados como estrategia fueron disminuyendo significativamente las alícuotas del impuesto sobre la renta corporativa[1].

En el ámbito internacional la OCDE (2015) dictó el Programa de Erosión de la Base Imponible y el Traslado de Beneficios (BEPS) y los Estados Unidos (2018) a través del TCJA adoptó medidas para reducir el traslado de beneficios por parte de sus empresas multinacionales[2].

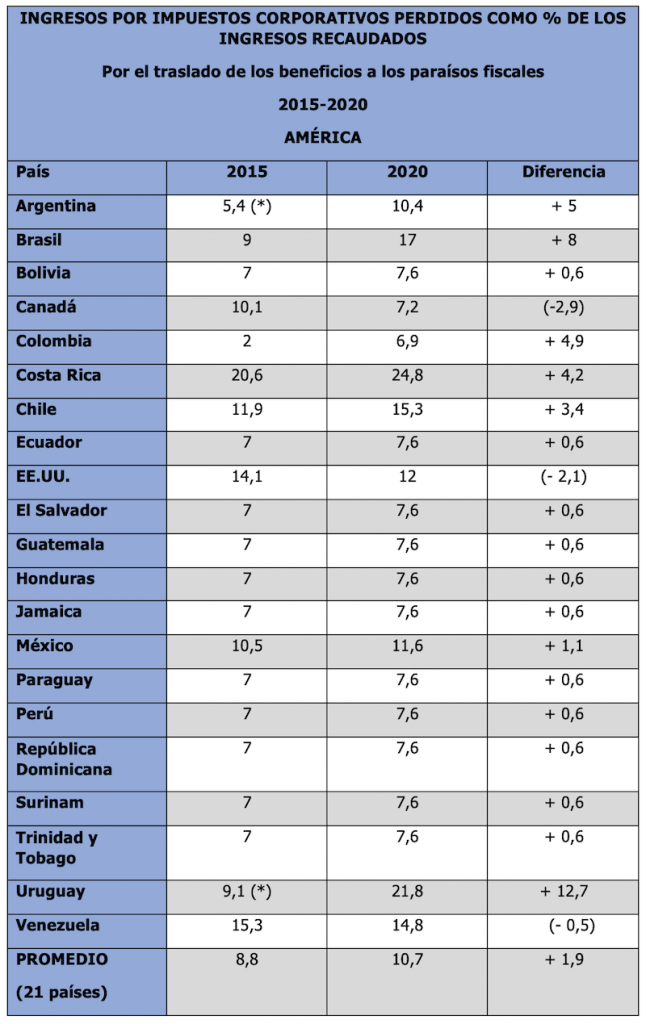

A pesar de dichas medidas, los resultados lamentablemente han sido pocos. A nivel global desde 2015 hasta el 2020 la evasión de las multinacionales mediante el traslado de sus beneficios a paraísos fiscales se encuentra estancada en el 10% de los ingresos recaudados por impuestos corporativos.

Siguiendo esta tendencia, en AL afectaba en el 2020 al 11,4 % del impuesto corporativo recaudado, pero con la salvedad que no se adoptó la estrategia de la disminución significativa de las alícuotas empresariales.

Las estimaciones suministradas en la investigación elaborada por EUTAX Observatory[3], permiten cuantificar el impacto de dicha evasión en el tiempo y observar si las medidas adoptadas han tenido un resultado efectivo.

En el presente post, nos enfocaremos en primera instancia en los resultados del continente americano:

Fuente: Propia (2024) en base a los datos del “ATLAS OF THE OFFSHORE WORLD” EUTAX Observatory[4].

(*) 2016.

A continuación, se detallará la situación en AL:

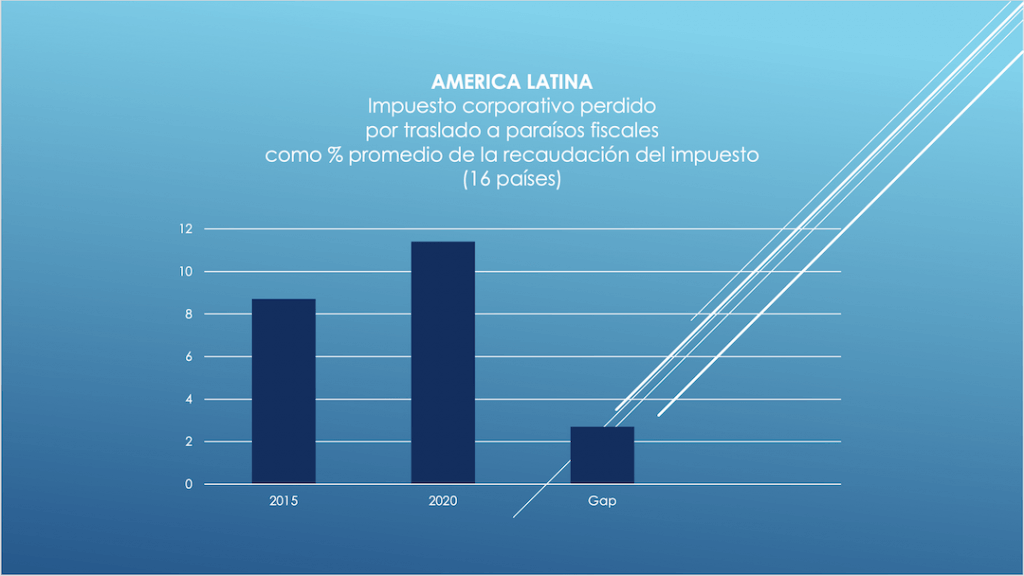

En nuestra región se observa que se ha pasado del 8,7 % de impuesto corporativo perdido en 2015, al 11,4 % de la recaudación efectiva.

Surge “prima facie” que las medidas tributarias normativas y de gestión adoptadas en la región no solo no han implicado la disminución de la problemática existente, sino que la misma se ha incrementado.

Aunque también cabe destacar, que si no se hubieran aplicado el nivel de evasión hubiera sido muy superior. Por lo tanto, se puede sostener que dichas medidas fueron necesarias, pero no han sido suficientes.

Activos financieros

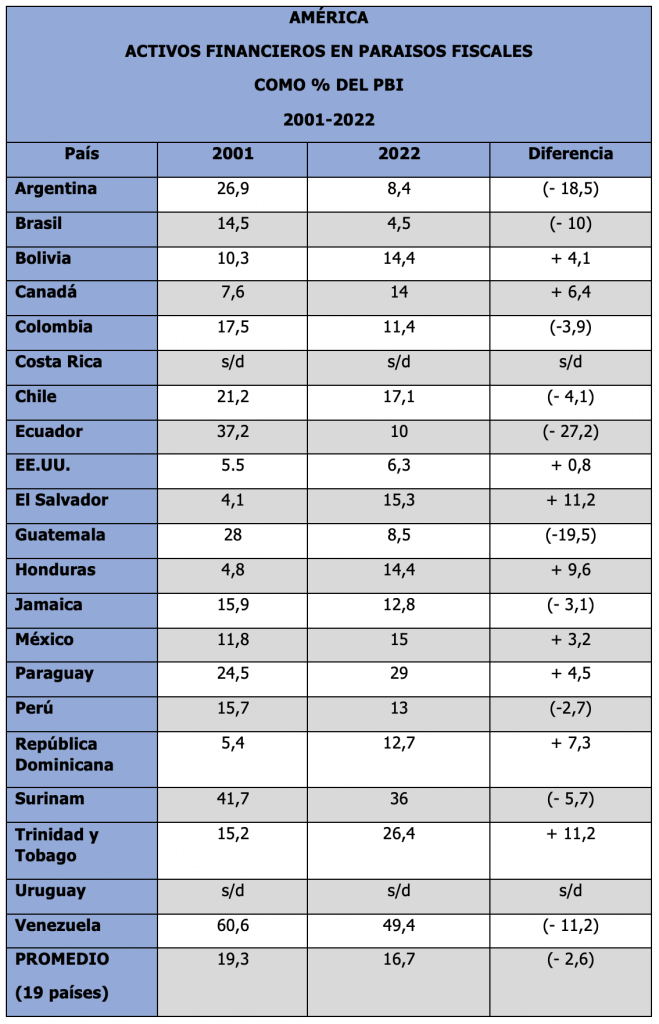

Otro tema de investigación fueron los activos financieros (acciones, bonos, participaciones en fondos mutuos y depósitos bancarios) de los residentes que fueron trasladados a los paraísos fiscales o jurisdicciones de bajo nivel de imposición en forma directa o a través de un banco custodio extranjero. La estimación de su magnitud se basó en su determinación como porcentaje del PBI del país de origen.

Un dato esencial para el análisis es la vigencia a partir de 2017 del intercambio automático de información financiera con fines fiscales (AEOI) y los países que lo fueron integrando[5].

Por su parte EE.UU., aplica el FATCA unilateral o con intercambio recíproco (IGA Modelo 1) con los países signatarios de nuestra región.

La situación en América:

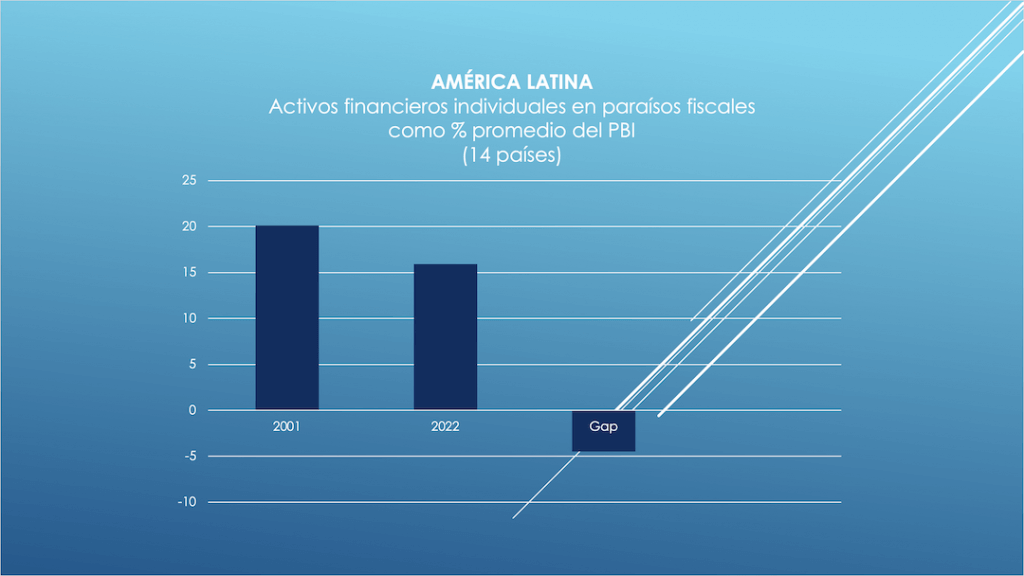

Del análisis de los datos correspondiente a 20 años, surge que en los países de América hubo una reducción de la utilización de paraísos fiscales para trasladar los activos financieros.

La situación en AL:

En 20 años, el traslado de activos financieros de AL implicó una disminución. La menor utilización de activos financieros en centros offshore obedeció a los avances del intercambio información bancaria (automática o a pedido) bilateral o multilateral y a la mejora de la situación económica de algunos países. No obstante, dichas colocaciones todavía representan en promedio un 15,9 % del PBI regional.

El informe de “Global Tax Evasion”, destaca que la persistencia en colocaciones en los paraísos fiscales a pesar de la vigencia del AEOI[6], obedece principalmente a dos razones: a) existen activos financieros que escapan a ser reportados, atento el incumplimiento de determinadas instituciones financieras extraterritoriales o a las limitaciones en el diseño del intercambio automático de información, y b) no todos los activos están cubiertos por el intercambio automático de información bancaria. También se le debe agregar la existencia de 45 países que todavía no se han incorporado al AEOI[7]. Con respecto al FATCA recíproco falta su ampliación a más países del área.

El destino de los activos a los centros financieros offshore (OFC)[8], también ha tenido una modificación en los países de la región. Suiza[9] que era el principal destino en 2001 dejo paso a los OFC de América en 2022. En EE.UU. ese cambio tuvo como lugar preferido de Suiza a los OFC de Europa. También se observa que, están incrementado su incidencia los centros financieros asiáticos[10].

Síntesis

Del análisis de las estimaciones de AL, se observa con relación a la tendencia del traslado de los beneficios de las corporaciones multinacionales a los paraísos fiscales, que hubo un incremento, a pesar de las medidas normativas y de gestión aplicadas. Lo cual implica un llamado de atención y amerita readecuar las estrategias aplicadas.

En cambio, respecto al traspaso de los activos financieros de los individuos se ha observado una disminución con motivo del intercambio de información financiera y la estabilidad económica de algunos países[11]. Por lo tanto, resulta necesario en este tema que se continúe expandiendo el intercambio de información automática (AEOI) o recíproca (FATCA) a más países latinoamericanos, como así también perfeccionar los existentes.

[1] En la UE la tasa promedio para el impuesto empresarial descendió del 50 % en 1985, al 32 % en el 2000 y finalmente al 21 % actual.

[2] Redujo la alícuota corporativa del 35 al 21 %.

[3] ALSTADSAETER A., GODAR Sarah, NICOLAIDES P. y ZUCMAN G.: “Global Tax Evasion, Report 2024” EUTAX Observatory. https://www.taxobservatory.eu/publication/global-tax-evasion-report-2024/

[4] https://atlas-offshore.world/

[5] En 2017 fueron 49 jurisdicciones, en 2018 se sumaron otras 51 jurisdicciones. En 2023 totalizaban 113 jurisdicciones. AEOI: Status of Commiments. OCDE (2024) https://www.oecd.org/tax/transparency/AEOI-commitments.pdf

[6] Acuerdo de Intercambio de Información Financiera con fines Fiscales (OCDE/G20).

[7] No integran todavía dicho acuerdo los siguientes países en vía de desarrollo del continente: El Salvador, Guatemala, Guyana, Haití, Honduras, Paraguay y R. Dominicana.

[8] Son considerados paraísos fiscales los siguientes OFC: 1) asiáticos (Singapore, Hong Kong, Macao, Malasia, Bahrain) (también incluye debido a la imposibilidad de efectuar estadísticas separadas a Bahamas, Bermudas y Antillas Holandesas), 2) Suiza, 3) otros países europeos (Chipre, Guemsey, Jersey, Isla de Man, Luxemburgo, Bélgica y Reino Unido), 4) americanos (Islas Cayman, Panamá y los EE.UU.).

[9] Se integró al AEOI en 2018.

[10] Se destaca que algunas instituciones en esos países asiáticos operan bajo el gerenciamiento de bancos suizos.

[11] Cabe aclarar, que la utilización de los paraísos fiscales en algunos casos está motivada por razones financieras y no de evasión, por cuanto las mismas son declaradas al Fisco del país del residente.

14,444 total views, 4 views today

3 comentarios

Excelente artículo de investigación de gran vigencia y actualidad. Felicidades, querido Amigo Darío. Abrazo fuerte

Gracias por tu gentil comentario!!!

Felicidades por su artículo estimado Darío González, gracias por mostrarnos el panorama actual en éste tema, muy de acuerdo con su comentario, que si bien es cierto que las medidas unilaterales o multilaterales no han logrado los resultados esperados, “ … si no se hubieran aplicado el nivel de evasión hubiera sido muy superior”, hecho que nos compromete a seguir adaptando, adoptando, aplicando y a calibrar la cooperación y ayuda mutua entre las jurisdicciones, especialmente entre las ATs.

Por favor siga escribiendo.

Saludos fraternos!