Análisis del Arbitraje Vinculante Obligatorio y del PAM

Introducción

El Arbitraje Vinculante y Obligatorio es un tema que gradualmente ha ido ganando atención y en el que los Países Miembros del CIAT deben trabajar para desarrollar aún más su posición oficial. A través de nuestra experiencia con los países en desarrollo miembros del CIAT, hemos identificado varios argumentos positivos y negativos que pueden influir en la decisión de los países a la hora de adoptar un arbitraje vinculante obligatorio. Para brindar más objetividad al análisis, hemos mantenido conversaciones informales con un grupo de reconocidos expertos en tributación internacionales; Hans Mooij, Carlos Protto, Enrique Bolado y Álvaro Romano. En esta línea, el objetivo de este post es presentar una visión general sobre algunos puntos que podrían ser analizados por los países a la hora de discernir su postura.[1]

Antecedentes del Arbitraje Vinculante Obligatorio

Los países que deseen formar parte del Marco Inclusivo sobre Erosión de la Base Imponible y Traslado de Beneficios (BEPS) deben comprometerse adoptar cuatro estándares mínimos y someterse a un proceso de revisión. Las cuatro normas mínimas se encuentran en las acciones 5, 6, 13 y 14 del Plan de Acción BEPS.

Parte del estándar mínimo de la Acción 14 requiere que los países adopten en sus Tratados de Doble Imposición los tres primeros párrafos del Artículo 25, tal como se encuentran actualmente en las Convenciones Modelo de la Organización de Cooperación y Desarrollo Económicos (OCDE) y de las Naciones Unidas (ONU) sobre la Renta y el Capital. La redacción de estos párrafos da lugar a la tramitación de los casos de Procedimiento de Acuerdo Mutuo (PAM), para que sean llevados a cabo «sin perjuicio» de los plazos establecidos en la legislación nacional. Otros elementos que constituyen mínimos estándares en dicha acción incluyen; el requisito de proporcionar a los contribuyentes reglas, orientación y procedimientos para acceder al PAM; publicar el perfil del PAM del país y las estadísticas de casos de PAM, entre otros.[2]

A pesar de estos requisitos, algunos países han adoptado la posición de que la redacción de los párrafos 1 a 3 del artículo 25 (en particular la expresión «esforzarse por resolver») no es suficiente para garantizar la solución efectiva de las controversias. Este hecho se puede examinar más a fondo utilizando las estadísticas del PAM[3] publicado por la OCDE, que muestran el número de procedimientos de PAM que duran más de 2 años y los que no llegan a una resolución. Por consiguiente, esos países consideran necesario comprometerse a aplicar una cláusula de arbitraje vinculante, como se establece en el párrafo 5 del artículo 25 del Modelo de la OCDE. Además, algunos países presionaron para que esta cláusula formara parte del estándar mínimo de la Acción 14. Sin embargo, no se alcanzó el consenso necesario; por lo que se convirtió en una práctica recomendada en el Informe Final de la Acción 14 del BEPS y en una de las disposiciones facultativas (Parte VI) del Instrumento Multilateral (IML).

Más recientemente, el Marco Inclusivo llegó a un acuerdo sobre la fiscalidad de la economía digital, para incluir el arbitraje vinculante obligatorio como parte del Primer Pilar (tema que se encuentra todavía en discusión con respecto a la imposición mínima planteada en el Segundo Pilar).

Este post profundizará en cuestiones que no son estándares mínimos del Marco Inclusivo, pero que pertenecen a las recomendaciones BEPS, que se desprenden de las Acciones 14 y 15.

Características del Arbitraje Vinculante Obligatorio en la Parte VI del IML

La Acción 15 del BEPS plantea un Instrumento Multilateral (IML), cuyo objetivo es aliviar la carga de trabajo que implica renegociar individualmente los tratados tributarios, logrando así la implementación colectiva, y en un período de tiempo menor, de las recomendaciones del Plan de Acción BEPS, en tratados existentes. El IML contiene una serie de normas sobre las que no es posible hacer reservas y la opción de adoptar otras normas que constituyen recomendaciones sugeridas. En este sentido, los países eligen qué disposiciones del IML quieren adoptar, enumeran los tratados fiscales a los que desean que se apliquen, firman y luego ratifican el IML para darle efecto jurídico. Si sus partes en el tratado también enumeran las mismas disposiciones, se dice que coinciden y, por lo tanto, se notifica a los países que su tratado ha sido modificado.

La mencionada recomendación de la Acción 14, sobre el arbitraje vinculante obligatorio, se encuentra en la Parte VI del IML. El llamado arbitraje de béisbol (también conocido como «última mejor oferta») es la opción predeterminada. No obstante, el IML proporciona flexibilidad y los países pueden elegir el tipo de arbitraje que se adapte a su preferencia (por ejemplo, arbitraje de opinión razonada), así como ajustar el alcance de la disposición de arbitraje a través de la aplicación de una reserva que excluye ciertos casos de su alcance, entre otras posibles modificaciones.

Es importante señalar que la posición de la OCDE es mantener el arbitraje vinculante obligatorio como último recurso, solo para ser utilizado cuando los casos han quedado sin resolver por un intento anterior de PAM.

Adopción del Arbitraje Vinculante Obligatorio en los países miembros del CIAT

Al mes de agosto de 2021, veintidós países miembros del CIAT han firmado el IML que propone la Acción 15 del BEPS, sin embargo, solo diez[4] de ellos lo han ratificado.

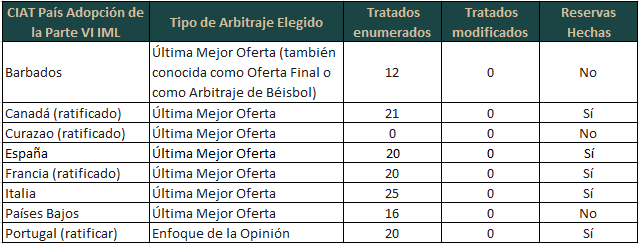

De los veintidós países del CIAT que adoptaron el IML, ocho de estos países han adoptado su Parte VI. Sin embargo, solo cinco[5] países lo han ratificado.

Tabla 1. Países miembros del CIAT que han adoptado la Parte VI del IML.

Posiciones de los países miembros del CIAT en el marco inclusivo sobre la Parte VI del IML:

Posiciones de los países miembros del CIAT en el marco inclusivo sobre la Parte VI del IML:

Podría suceder que, algunos países no adopten el arbitraje vinculante obligatorio en el ámbito de la Parte VI del IML, pero que estén dispuestos a adoptarlo a través de negociaciones de tratados tributarios bilaterales, protocolos u otro tipo de acuerdos; por ejemplo, los tratados de inversión. Esto podría ocurrir, por ejemplo, si un país que se opone al arbitraje vinculante obligatorio cuando lo solicita un contribuyente, es receptivo ante la reclamación que efectúa un país (según lo dispuesto en el artículo 25 (5), variante B del Modelo de las Naciones Unidas). También ocurre si un país se opone al arbitraje vinculante obligatorio, pero lo acepta si es voluntario, en un caso particular de PAM.

Argumentos a favor y en contra del Arbitraje Vinculante Obligatorio

Se supone que el Arbitraje Vinculante y Obligatorio proporciona seguridad jurídica a los contribuyentes, en la medida en que garantiza que habrá una solución a cualquier cuestión del tratado, que sea planteada en virtud del artículo 25. En este sentido, procura alentar a las autoridades a que actúen de manera proactiva y no pospongan las deliberaciones más allá del plazo acordado en el artículo 25 (por lo general dos años), a fin de evitar la activación de la cláusula compromisoria vinculante. Sin embargo, los países dudan en adoptar esta cláusula para una variedad de razones, algunas de las cuales se examinan más adelante:

Conclusión

Todavía no se ha visto interés, de parte de un número significativo de países, en adoptar el arbitraje vinculante obligatorio. Muchas de las pequeñas naciones insulares y, en general, los países desarrollados, están más inclinados a intentarlo; mientras que otros países dudan. Parecería que, para los países, incluir el arbitraje en su posición IML es menos necesario cuando muchos de sus socios del tratado tampoco lo han adoptado. Además, algunos países podrían declarar que no existen suficientes casos de PAM sin resolver para justificar su adopción.

Incluso, cuando un país considere seriamente la implementación del arbitraje vinculante, deben tener en cuenta lo que sus socios del tratado están haciendo. Si sus socios del tratado no están implementando el arbitraje vinculante, los beneficios de tomar la posición en el IML son relativos; siendo más seguro para ellos adoptarlo de manera bilateral, incluso usándolo como una herramienta de negociación si así lo desean.

A nuestro criterio, la principal debilidad de la redacción del Art. 25 de los modelos de tratados tributarios OCDE y ONU, radica en la expresión que ambos usan «harán lo posible por resolver». Ello implica la no obligación por parte de las autoridades tributarias de llegar a un acuerdo. Una opción para solucionarlo sería modificar la redacción del artículo 25 para hacer obligatoria la resolución del caso entre las autoridades competentes. Esto evitaría la necesidad de involucrar a un tercero, eliminando costos adicionales, y proporcionando a los contribuyentes la certeza de que su caso se resolvería. Sin embargo, esta «obligación» de llegar a un acuerdo podría crear un entorno tóxico que dé lugar a presiones políticas, especialmente cuando existe una falta de equilibrio entre los países que se ven obligados a llegar a un acuerdo (es decir, podrían producirse consecuencias negativas para los países en desarrollo más vulnerables).

Otra posible opción, para mejorar el proceso de selección de árbitros, sería la creación de institutos de arbitraje que den acceso a árbitros experimentados de diversas regiones, que podrían ser seleccionados por sorteo, por parte de los estados, para brindar objetividad al proceso.

Otro aspecto relevante tiene que ver con la interpretación de las orientaciones técnicas, que deberían normalizarse para garantizar la aplicación equitativa de las normas fiscales internacionales. Sobre este particular, debería desarrollar mecanismos para promoverse el intercambio de experiencias internacionales. Por ejemplo, el CIAT, con la Universidad de Leiden, el apoyo financiero de GIZ y técnico de sus países miembros, se encuentra desarrollando un repositorio de jurisprudencia y decisiones administrativas sobre temas tributarios internacionales. Otras alternativas a considerar para estos efectos son los informes de la OCDE, que contienen estadísticas de casos de solución de controversias. A lo largo de estas líneas podría ser útil para un país compartir su “perfil de arbitraje” (Ejemplo: tipo de arbitraje que prefieren, una lista preseleccionada de árbitros, restricciones de costos, material que se utilizará como la autoridad para interpretar las reglas, u otros detalles pertinentes).

Creemos recomendable que los países se esfuercen por examinar sus opciones y adoptar una decisión bien fundamentada, en lugar de limitarse a reaccionar ante lo que elijan sus socios en el tratado. Las organizaciones tributarias regionales juegan un rol importante en la tarea de desarrollar capacidades para que los países puedan tomar una decisión informada sobre lo que el arbitraje vinculante significaría para ellos. Los problemas más difíciles de solventar, dadas las diferencias existentes entre los países, a nuestro criterio, son aquellos de carácter práctico.

[1] Las opiniones expresadas en este blog son las de los autores y no necesariamente representan las del CIAT o de cualquier otra persona aquí mencionada.

[2] Vea el informe completo de Acción 14 aquí: https://read.oecd-ilibrary.org/taxation/making-dispute-resolution-mechanisms-more-effective-action-14-2015-final-report_9789264241633-en#page1

[3] https://www.oecd.org/ctp/dispute/map-statistics-2006-2015.htm

[4] Estos diez países son Canadá, Chile, Costa Rica, Curazao, Francia, India, Países Bajos, Panamá, Portugal y Uruguay.

[5] Estos cinco países son Canadá, Curazao, Francia, Países Bajos y Portugal.

[6] BEPS Action 14 Peer Review Compilation Report, Page 7, https://www.oecd.org/ctp/dispute/38055311.pdf

8,792 total views, 7 views today

2 comentarios

Buen dia! Anarella

Interesante este Post.

Me gustaría poder intercambiar algunos puntos de vista con alguien en tu experiencia en Precios de Transferencia.

Mi tendencia es mas al tema de Determinación de Valor de las Mercancías en Aduana.

Desde mi punto de vista, el concepto de Vinculación y los lineamientos que determinan cuando dos sujetos en la materia (Importador y Proveedor) tienen o no Vinculación, al mismo tiempo que se determinara que tanto influye o no al Valor de la Mercancía a declarar esa Vinculación. La veo obsoleta.

Las empresas multinacionales han ido dominado el espectro en la economía real. De ahí que la transferencia de mercancías donde la multilateral no deja de ser propietaria al cruzar dos o mas fronteras, hace que se haga una revaluación de los criterios enlazados entre Precios de Transferencia vs Vinculación para Determinación de Valor de las Mercancías en Aduana.

Mi nombre es Moises Mendoza Torres y desde México envío un cordial saludo.

Estimado Moisés, Muchas gracias por su comentario. Usted a tocado un tema muy interesante y relevante, el cual merece mayor análisis. Esperamos tener la oportunidad de tocar el tema con algún miembro de nuestra red, en caso de recibir respuesta lo estaremos contactando. Cordial saludo desde Panamá, Anarella.