Imposición al Patrimonio Global: hacia una mayor equidad del sistema tributario latinoamericano

La imposición al patrimonio (tanto global, a la tenencia de determinados bienes o a su transferencia), se incluye dentro de la imposición directa, y tiende a gravar a los contribuyentes con mayor capacidad contributiva.

Su importancia

Mientras la población del decil más rico de Europa representa el 59% de la riqueza y en América del Norte es el 70 %, en nuestra región implica el 77%. [1] Lamentablemente a pesar de que en AL se encuentran las mayores desigualdades sociales, y por lo tanto existe una acentuada concentración de la riqueza, las diferentes formas de imposición que tiene esta modalidad apenas recaudan el 0,8 %, mientras que en la OCDE es del 1,9 % del PBI. [2]

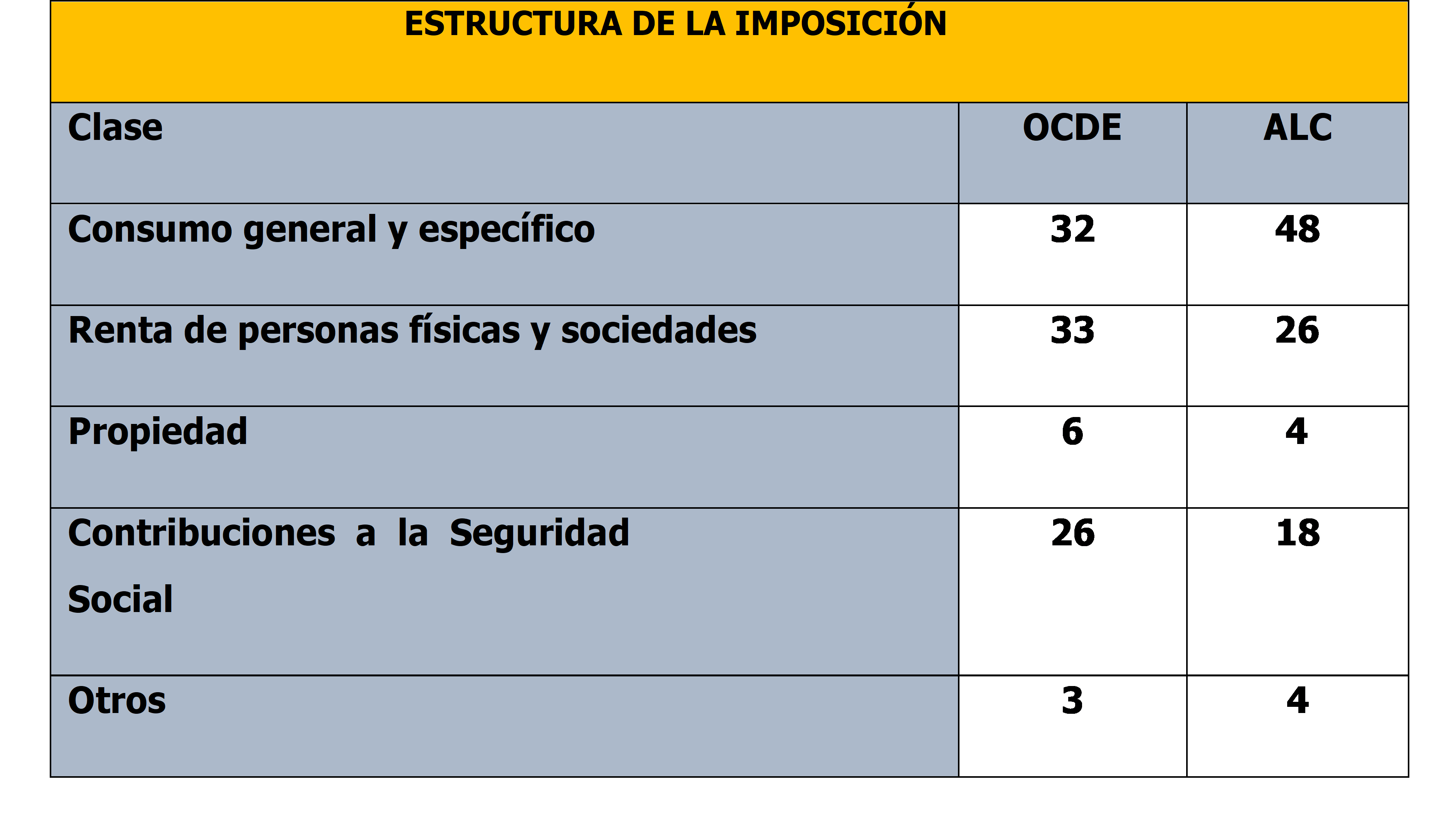

Con relación a la estructura tributaria, es decir el porcentaje de los ingresos por tributos sobre la recaudación total se puede observar:

Fuente: “Revenue Statistics in Latin America and the Caribbean 2022”, OCDE, BID, CEPAL Y CIAT.

Se destaca que la mayor parte de los ingresos en AL recaen sobre el consumo, mientras que sobre las rentas decae casi a la mitad. Por último la imposición a la propiedad o el patrimonio es apenas del 4 %. [3] La tendencia mundial en las últimas décadas fue que los ricos fueron más ricos pero pagaron menos impuestos, especialmente los patrimoniales. [4]

Características

COSCIANI (1979) [5] afirmaba que la imposición patrimonial, al ampliar la diversificación tributaria, permite incrementar el número de los instrumentos legales del Estado, cuya diversidad resulta necesaria para poder cumplir con los múltiples objetivos de política económica que persigue.

Los argumentos a favor del impuesto son:

•El patrimonio representa una manifestación de capacidad contributiva

•Permite la diversificación del sistema tributario

•Es suplementario del impuesto sobre la renta

•Garantiza el principio de equidad

•Es un elemento productivista y de fomento al desarrollo

•Acentúa la progresividad del ST

•Permite un aumento del control del impuesto sobre la renta

•Posibilita gravar la renta potencial en vez de la renta efectiva

•Permite influir en la política social y redistributiva

A favor de esta imposición se menciona que tiene como objetivos la equidad, la eficiencia en la utilización del patrimonio y sirve para el control de otros impuestos, especialmente el impuesto sobre la renta. En este sentido Sáez y Zucman (2019) [6] sostienen que un impuesto progresivo sobre la riqueza permite que los individuos que poseen un alto patrimonio contribuyan con una cantidad que refleje su verdadera capacidad de pago.

En contra se sostiene que afecta la inversión y el ahorro y presenta dificultades técnicas (valuación, titularidad, etc.) y dificultades de gestión por cuanto los obligados tributarios ubicados en los deciles de mayores ingresos tienen oculto la mayor parte de su patrimonio en el exterior en propiedades y activos financieros. [7]

En cuanto a las dificultades técnicas y de gestión hay respuestas de la misma índole para evitar los obstáculos indicados. A su vez, cabe destacar que desde 2010, tanto por acuerdos multilaterales (OCDE) o bilaterales se ha incrementado exponencialmente entre las diversas jurisdicciones el intercambio de información tanto bancaria, como sobre la propiedad, la identidad y la información contable a los efectos fiscales.

Por lo tanto, se puede colegir que en la mayoría de los países de AL no se grava la imposición patrimonial global de las personas físicas por una decisión política.

En cambio, se grava la tenencia como así también la transferencia de determinados bienes muebles e inmuebles. En muchos países esta última imposición, es de competencia de las entidades subnacionales o locales. Así de los ingresos subnacionales configuran en Belice, Guatemala y Jamaica (100 %), Perú (80 %), Paraguay y Uruguay (50 %), Ecuador, Costa Rica y Chile (40 %), etc.

Imposición al patrimonio global

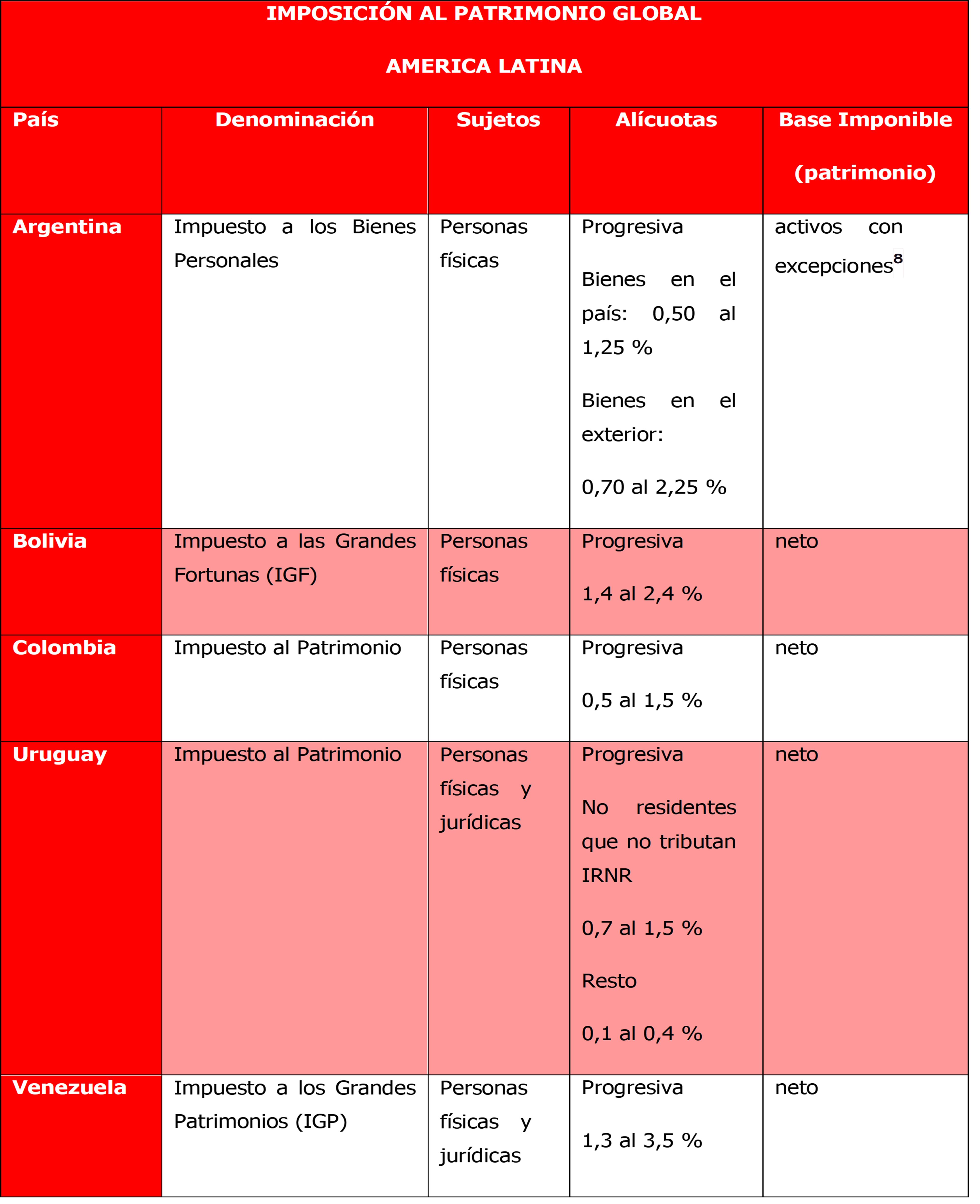

Con respecto a la imposición al patrimonio global en los países de la región lo aplican:

Fuente: propia

Como se observa, en la actualidad, tan solo 5 (cinco) países del área gravan al patrimonio con carácter general [9] : Argentina (1991), Bolivia (2021), Colombia (1935), Uruguay (1964) y Venezuela (2020).

Hay una tendencia en algunos países a implementar un impuesto a las grandes riquezas o patrimonios. Tres países lo han aplicado: Argentina (Aporte Solidario y Extraordinario) [10], Bolivia [11] y Venezuela. [12]

La diferencia entre dichas jurisdicciones radica, que Argentina lo aplicó por única vez en el 2020 con carácter de excepción, mientras Bolivia y Venezuela lo han incorporado en forma definitiva a su sistema tributario.

En Europa, rige esta clase de tributos en España y Suiza a nivel sub-nacional y Noruega. [13] Por su parte España ha sancionado el Impuesto Temporal de Solidaridad de las Grandes Fortunas. Otros países, como Francia [14], Italia, Bélgica y Portugal, también gravan el patrimonio, pero limitado a determinados activos. Los Países Bajos y Liechtenstein, si bien no tienen un impuesto patrimonial autónomo, gravan la riqueza integrada como una renta presunta en el impuesto sobre la renta.

El caso argentino

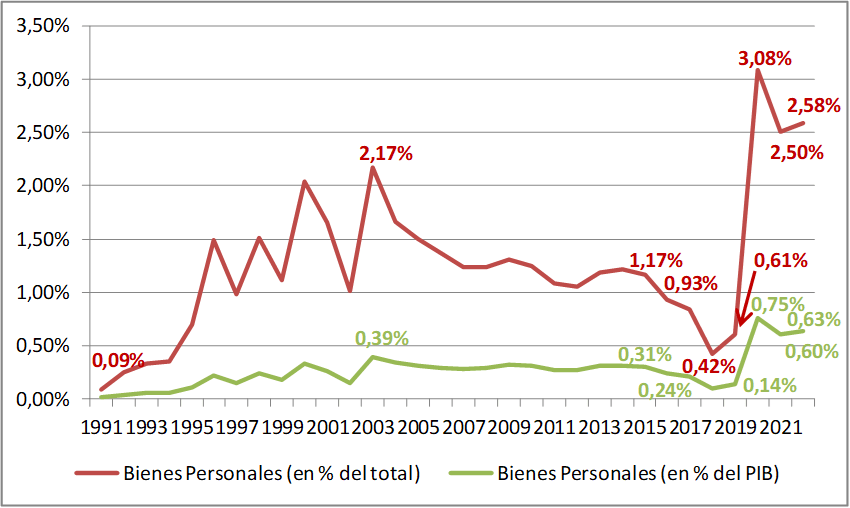

Argentina desde 1991 aplica el Impuesto sobre los Bienes Personales, un tributo al patrimonio global a nivel central. Si se observa los ingresos obtenidos como porcentaje de la recaudación del PBI, se puede concluir que no lo alcanzó la fatiga recaudatoria que sus detractores presagiaban, sino que, por el contrario, tras adecuaciones legislativas poniendo mayor énfasis en los activos del exterior que recaen especialmente sobre los deciles 9 y 10, se ha incrementado su recaudación alcanzando cerca del 3 % del total, otorgándole una mayor equidad al sistema tributario. [15]

Recaudación del Impuesto sobre los Bienes Personales (Argentina)

Fuente: elaboración DI CITA (SDGPLA de AFIP) en base datos de AFIP, Dirección Nacional de Investigaciones y Análisis Fiscal del MECON, e INDEC.

Complementariedad con el impuesto sobre la renta (cómputo)

La falta de pago del impuesto sobre la renta, entre las principales razones de los sistemas fiscales de la región, se encuentra en el alto nivel de evasión y respecto de la legislación tributaria, en los significativos beneficios y lagunas fiscales existentes.

Si se lo implementara al impuesto sobre el patrimonial global con la característica técnica de ser ambos impuestos pagos a cuenta recíprocamente, su aplicación no implicaría aumentar la carga tributaria de los contribuyentes que abonan el impuesto sobre la renta, sino por el contrario, se constituiría en una carga tributaria exclusivamente para aquellos obligados tributarios que teniendo un significativo patrimonio [16] no abonan dicho impuesto o no lo hacen en la cuantía necesaria. [17]

Conclusión

La aplicación de una imposición al patrimonio global resulta necesaria en una región con la mayor desigualdad social, por lo que las personas con mayor capacidad contributiva por su nivel de riqueza deben ser solidarias para contribuir al erario público para mejorar los servicios públicos y fomentar la cohesión social.

La tendencia de los últimos años marca la revitalización de este tributo en los sistemas tributarios de AL, desde: a) su incorporación en Venezuela (2020), Bolivia (2021) y el proyectado tributo en Chile con actual trámite parlamentario (2023), b) su reincorporación en Colombia (2023) y c) su consolidación en Argentina y Uruguay.

En este contexto, se debería prestar mucha atención a la técnica utilizada para determinar los sujetos pasivos, hecho y base tributaria, mínimo no imponible, valuación, alícuotas, cómputo con el impuesto sobre la renta, etc. Todo ello para optimizar tanto al sujeto como al objeto del impuesto y facilitar la gestión de la administración tributaria, de conformidad con los objetivos de la política fiscal de cada país.

[1] En AL la concentración del ingreso en el 1% más adinerado de la población es del 24,6 %.

[2] Michel Jorratt (2021) “Impuesto sobre el Patrimonio Neto en América Latina”, CEPAL y Cooperación Española, Serie Macroeconomía del Desarrollo 218, Santiago.

[3] La diferencia con los países OCDE radica esencial en la imposición a la tenencia de inmuebles donde OCDE alcanza el 1,8 % del PBI y AL el 0,3 %.

[4] Por su derogación o delegación a las entidades su-nacionales o locales.

[5] Cesare Cosciani (1979): “Razones que fundamentan un impuesto sobre el patrimonio”, Boletín de la Dirección General Impositiva N° 312, Buenos Aires.

[6] Sáez, E. y G. Zucman. (2019) “The Triumph of Injustice. How the Rich Dodge Taxes and How to Make Them Pay”. Londres: W.W. Norton & Company.

[7] Barreix A, Bés M., González de Frutos U, Roca J. y Velayos F. (2023) “El Estado Actual del Impuesto al Patrimonio en América Latina”, Nota Técnica N° IDB-TN-2676, BID, Washington.

[8] Compra de casa-habitación y de inmuebles mediante interposición de sociedad extranjera.

[9] Entre paréntesis, fecha de aplicación.

[10] Presentaron la declaración jurada del tributo 10.600 contribuyentes.

[11] Se inscribieron 182 contribuyentes.

[12] Destinado solo a los contribuyentes especiales determinados por el SENIAT.

[13] Del 0,95 al 1,1 %.

[14] El Impuesto a la Fortuna Inmobiliaria (IFI) sustituyó al Impuesto de Solidaridad que era sobre el patrimonio global.

[15] En este país además se gravan a nivel central las transmisiones de la propiedad del automotor e inmobiliaria, y a nivel subnacional y local la tenencia de la propiedad inmobiliaria y del automotor.

[16] En la medida que superen el mínimo no imponible establecido por la respectiva legislación.

[17] Utilizan esta técnica de cómputo: Uruguay donde el IRAE es pago a cuenta del Impuesto al Patrimonio hasta un porcentaje, y Bolivia donde el IUE pagado por profesionales liberales y oficios es también acreditable a cuenta del impuesto patrimonial.

12,669 total views, 1 views today

2 comentarios

Es importante que las legislaciones de AL sincronicen el objeto del impuesto con su estructura, puesto que si se busca disminuir la desigualdad social, el impuesto debería estar estructurado de forma que que tenga una base exenta inicial y no tenga un importe máximo, para agregar podría ser progresivo. Aquí en Panamá tenemos un impuesto que grava el activo neto empresarial, bastante antiguo que pareciera tener como objeto incentivar la re inversión; pero, tiene un importe a liquidar máximo, y esta última característica lo hace parecer un impuesto que tiene como objeto aumentar la desigualdad.

Jorge muchas gracias por tu comentario e informar sobre la situación tributaria en Panamá, como así también tu propuesta superadora. Dentro de los impuestos directos (los progresivos) se destacan el Impuesto a las Ganancias (gravan el flujo de la riqueza) de los impuestos al patrimonio (gravan el stock de la riqueza). Ambos son complementarios para lograr un sistema tributario mas equitativo y evitar que los impuestos al consumo (que son regresivos) pesen menos en el bolsillo de los consumidores de menor capacidad contributiva.